Stále platí rovnice akcie=TINA? (Týden 6)

Dobře pokračuje ve Spojených státech také výsledková sezóna, když ohlášené výsledky nadále překonávají odhady analytiků. Aktuálně ohlásilo výsledky téměř šedesát procent firem sdružených v indexu SP500 a prozatím to vypadá, že se po dlouhé obě dočkáme mezikvartálního růstu dosažených zisků, a to v situaci, kdy se ještě na počátku roku předpokládal téměř desetiprocentní pokles.

Dobrá čísla přinášejí i ohlašovaná makroekonomická data. Jak výrobní sektor, tak sektor služeb, potvrdily velikostí nových objednávek panující optimismus a je pravděpodobné, že se tempo růstu největší světové ekonomiky v aktuálním kvartálu ještě zvýší.

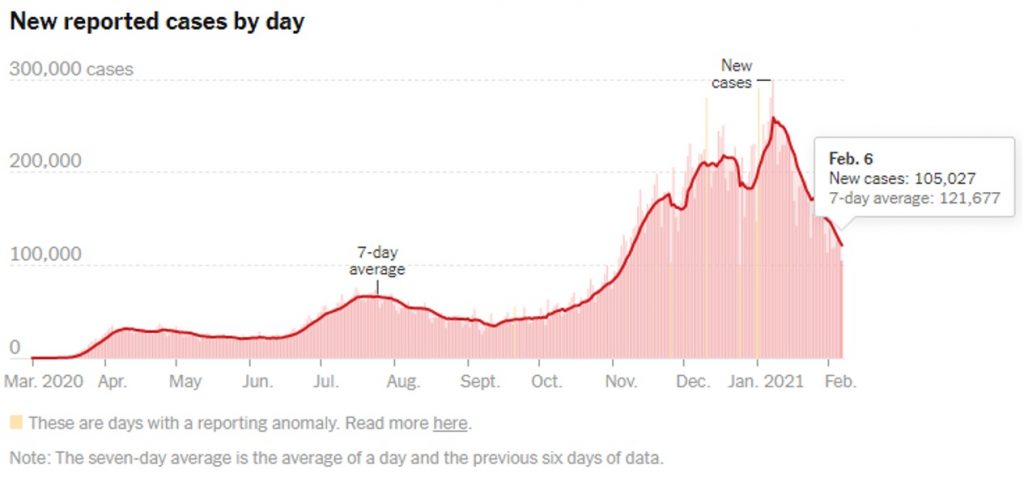

Největší pokrok však Spojené státy zaznamenaly na poli boje proti pandemii nemoci COVID-19, když s příchodem vakcíny počty nově nakažených lidí rapidně klesají a pozvolna se blížíme opětovnému otevření ekonomiky. V New Yorku by se měly například v polovině února otevírat restaurace, byť jen v prozatím omezené kapacitě.

Nemoc ustupuje, zisky korporátní sféry rychle rostou, makroekonomická data ukazují sílu… člověka by až napadla otázka, jestli je vůbec potřeba plošných stimulů ve výši 1,9 bilionu dolarů a nepostačil by menší, ale přesněji cílený program, který běžel za předešlého prezidenta. Ale což, není to naše starost a trhy zasypávání společnosti penězi milují.

To, co můžeme díky souběhu mimořádně štědrého balíčku stimulů a rychle se rozbíhající ekonomiky zřejmě očekávat, je zvyšující se míra inflace. A tomu také odpovídá situace na dluhopisovém trhu, kde ceny dluhopisů souvisle klesají a zvyšují se výnosy jak deseti, tak také dvacetiletých dluhopisů.

To je samo o sobě dobrým znamením. Díky růstu výnosů na dlouhých bondech dochází k růstu výnosové křivky, který svědčí o zdravé ekonomice. Vše ovšem platí jen do doby, dokud výnosy dluhopisů nezačnou konkurovat očekávání akciových investorů.

„S elektrickým proudem to máte tak, jako se studenty této školy. Jde vždy cestou nejmenšího odporu,“ říkal nám náš vysokoškolský profesor v hodinách věnovaných elektrickým zařízením. A stejně tak je to s investory. Hledají pro své peníze vždy takové místo, kde se nejméně nadřou a získají maximální bezpečné zhodnocení. A to nemusí být při aktuálním nadhodnocení akciových indexů (nejen) v USA zase tak daleko. Dividendový výnos indexu se pohybuje kolem 1,5 %, což už dnes převyšuje výnos korporátních dluhopisů s nejvyšším ratingem. Pro pořízení „pasivního příjmu“ jsou možná „korporáty“ již vhodnější. Pohled na earnings yield (převrácenou hodnotu poměru P/E ukazuje na číslo 2,53 % a to není zase až tak daleko od 1,80 %, které nabízí bezpečný, dvacetiletý US stání dluhopis.

Neříkám, že k tomuto vývoji dojde nějak rychle a je se mu třeba už bránit. Nejspíše je času ještě skutečně dost. Jen bude postupně ztrácet na významu mantra, kterou investory Wall Street již nějakou dobu zasypává, a to, že TINA (There Is No Alternative), tedy, že k akciím neexistuje pro investory žádná alternativa.

Václav Pech, člen investičního výboru Broker Trustu

Sdílet s přáteli

Další témata

Související články

Připoutejte se, prosím. Investiční let na autopilota mohou letos vystřídat turbulence

Americké indexy za sebou mají třetí ziskový rok v řadě. S&P 500 přidal přes 16 %, a to bez započítání dividend. Technologický Nasdaq narostl o více než 20 % a Dow Jones přibližně o 13 %. Co…

Mrkváče, plísňáky a Beyond Meat. Pozor na oživování akciových mrtvol

Pamatujete si, co to byly mrkváče nebo plísňáky? Ve své době to byly naprosté hity, které musel každý mít. Kdo je neměl, byl beznadějně „out“. I dnes v módě letí…

Když peníze rostou s dětmi: proč má smysl investovat už v teenage věku

Zájem o investování mezi Čechy roste. I mnoho teenagerů už nechce, aby jejich úspory zůstaly na běžném účtu bez užitku, a hledají cesty, jak je zhodnotit. Čím dříve začnou, tím…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.