V hlavní roli FED (Týden 39)

Bezesporu hlavní událostí uplynulého týdne bylo zasedání amerického FEDu, který trh silně překvapil svým neskrývaným optimismem ohledně budoucího vývoje největší světové ekonomiky. Z jednání amerických centrálních bankéřů vyplynulo, že výbor vidí dopady řádění hurikánů Harvey a Irma na svém území jen jako dočasné a v dlouhodobějším pohledu předpokládá meziroční růst ekonomiky Spojených států na úrovni 2,4 procenta.

FED bude v nejbližších měsících podle svého optimistického odhadu také jednat. Velká většina centrálních bankéřů předpokládá v letošním roce ještě jedno zvýšení úrokových sazeb a shoduje se také na tom, že v nastávajícím roce 2018 by měly sazby růst stejným tempem, jako letos (tedy opět třikrát). Taková reakce ze strany centrálních bankéřů trh překvapila, protože se díky slabším, než očekávaným datům z US ekonomiky očekávalo spíše umírněnější vyjádření.

Kromě záměru nadále zvyšovat úrokové sazby oznámil FED také, že se zároveň se zvyšováním sazeb chystá začít redukovat svoji bilanci nafouknutou několikanásobně díky programu kvantitativního uvolňování. V něm FED vykupoval z komerčních bank dluhopisy a další aktiva a poskytoval jim za ně levnou likviditu ve formě peněz. Program oznámený v minulém týdnu FEDem je opačného charakteru. Počínaje říjnem, začne centrální banka Spojených států ze své rozvahy dluhopisy prodávat. Během října prodá FED dluhopisy za 10 miliard dolarů a každé další čtvrtletí tento objem prodejů navýší o dalších deset miliard.

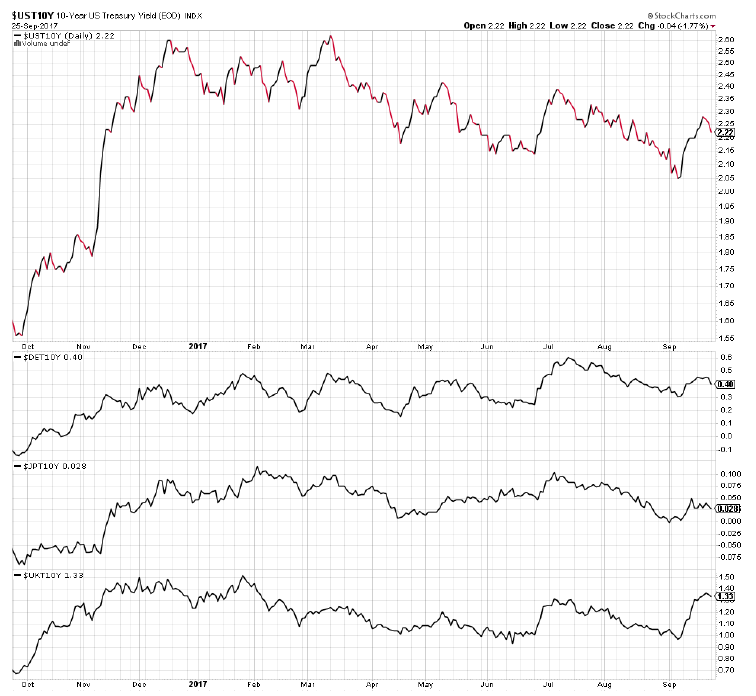

Jaká bude reakce trhu na redukci rozvahy FEDu? To je velice těžké odhadnout, protože se jedná o proces, který nemá v historii žádnou obdobu. Vše bude pravděpodobně záviset od toho, jak hladový bude trh po US dluhopisech. Ty sice aktuálně poskytují svým držitelům z historického pohledu poměrně nízký výnos, nicméně ve srovnání s výnosy jiných vyspělých ekonomik, je tento výnos stále poměrně atraktivní.

Má-li se obchodník rozhodnout, zda půjčit své peníze na 2,2 % úrok (USA), nebo 1,33 % (UK), či 0,4 % (Německo), případně 0,03 % (Japonsko), pak je volba jasná. Která z obou stran na dluhopisovém trhu převáží je tedy otázkou. Je ovšem pravděpodobné, že se na trhu s dluhopisy dočkáme vyšší volatility. Rychlejší než očekávané tempo zvyšování úrokových sazeb a vysoká volatilita na dluhopisovém trhu může být naopak negativním znamením pro již tak ambiciózně oceněné US akcie a přinést tak jejich majitelům chvilky plné dnes tolik žádaného adrenalinu.

Že jsem příliš velký pesimista? To slýchávám poměrně často. Ano, jsem opatrný, snad proto, že jsem na trhu už leccos zažil. A nemyslete si, že v roce 2000, či 2007 nebyli v módě a absolutní převaze optimisté. Není to ale tak, že bych seděl na pytlech s cashem a zlatem a čekal armageddon. Moje soukromé portfolio obsahuje více než padesát akciových titulů. To je už solidní vlastní akciový fond, jsem si ale vědom rizik a jsem připraven s nimi bojovat. A vnímat riziko a umět se s ním poměřit by měli umět i dobří poradci.

Sdílet s přáteli

Další témata

Související články

Dluhopisy v roce 2025: Nudná klasika, nebo investiční hvězda s novým leskem?

Když jste někde v posledních deseti letech zmínili dluhopisy, většina lidí si představila něco krajně nezáživného – asi tak mezi spořicím účtem a přednáškou z makroekonomie. Nuda, šeď a úroky,…

Než vsadíte na zlato. Plusy a minusy investování do žlutého kovu

Zlata je zase všude plno. Není divu, za poslední rok přidalo na své hodnotě téměř 50 % a stále poutá pozornost investorů a spekulantů. Napětí ve světě, nevyzpytatelnost amerického prezidenta…

Co stojí za fenomenálním úspěchem Warrena Buffetta? Je to až překvapivě jednoduché

Největší letošní událost v investicích? Ne, určitě to není celkem běžná dvacetiprocentní korekce na akciových trzích, a dokonce ani zlatá horečka, kterou jsme si prošli v posledních měsících. Z mého…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.