Optický klam na burze. Vše není tak zelené, jak se zdá

Pohled na graf vyjadřující hodnotu indexů říká, že je vše v nejlepším pořádku a že jsme zpátky ve šťastných časech. Technologický index NASDAQ je na svých historických maximech. Index S&P 500, sdružující pětistovku nejsilnějších amerických firem, má nejvyšší hodnoty na dohled. Mohlo by se zdát, že vše skvěle šlape. Někdo by si dokonce mohl vyčítat, že nestihl do tohoto akciového pelotonu nastoupit, když byly akciové kurzy v dubnu o desítky procent níže.

Při bližším pohledu zjistíme, že 90 ze 100 firem z technologického NASDAQ spoluvytváří i index S&P 500. A jsou to právě tyto technologické firmy, které svým prudkým růstem táhnou nahoru celý index. Jen šest technologických gigantů – Apple, Alphabet (Google), Facebook, Netflix, Microsoft a Amazon – má společně na vývoj indexu vliv přibližně z jedné pětiny. Právě tyto firmy v době covidové nezřízeně rostou a cena více jak poloviny z nich si za poslední rok připsala zisky přesahující 50 procent. Rekordman je Apple, kde je to skoro 90 procent.

Je to jako kdyby se od cyklistického peletonu urvala skupinka extrémně rychlých závodníků a televizní komentátoři podle jejich výkonu hodnotili, jak skvěle je celý závod rozjetý. Když ale máme uvnitř indexu takové tahouny s obrovskou váhou, musí tam být i takoví, kterým se příliš nedaří.

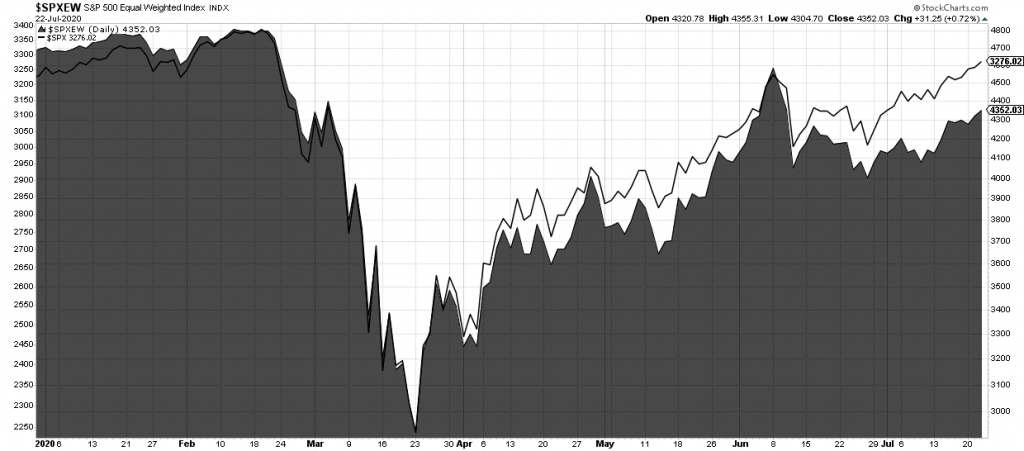

Důkazem je i tento graf (tmavé pole), který znázorňuje index S&P 500, kdyby každá z pětistovky firem měla v indexu stejnou váhu. Takový index se ke svým maximálním hodnotám z února prozatím ani moc neblíží. Černá čára pak ukazuje „normální, nevyvážený index“. Zde se ovšem k historickým výšinám už blížíme.

A ještě výmluvnější obrázek nabízí pohled na výkonost jednotlivých akcií. Ten už tak veselý a optimistický není.

Výkonnost akcií z indexu S&P500 za posledních šest měsíců ukazuje, že většina titulů se na opětovném příchodu lepších časů nepodílí. Spíše naopak. Jsou zde sektory počítající silné ztráty. Například bankovní sektor vlevo dole. Wells Fargo je o skoro 50 % níže a cca třicet procent odepsaly také statní banky jako JP Morgan, Bank of America a CitiGroup. Třiceti- až čtyřicetiprocentní ztráty jsou normou mezi menšími regionálními bankami. Zle je také v sektoru energií a ve spotřebitelském sektoru. Dvojciferným ztrátám čelí dřívější vlajkové lodi jako Coca-Cola nebo tabákoví giganti Altria a Philip Morris. Těžce zkoušený je průmyslový sektor se ztrátovými giganty typu General Electric, MMM či Honeywell. O akciích přímo postižených pandemií, jako jsou aerolinky a cestovní ruch ani nemluvím.

Zákazy tvrdě postihnou firemní ziskovost

Počty nakažených nemocí covid-19, zejména na americkém kontinentu, strmě rostou a někteří z guvernérů uvažují o opětovném postupném zavírání ekonomik, což je pro korporátní sféru extrémně nepříjemné. Opětovné zmrazení ekonomiky by tvrdě postihlo i ziskovost firem.

Už nyní ukazují data, že o práci přišlo přibližně 20 milionů Američanů, většinou z nejméně placených pozic. To přirozeně musí být v budoucnu znát na poptávce po zboží a službách. Sto tisíc malých firem ukončilo činnost a téměř třetina Američanů nezaplatila v červenci platby spojené s jejich nemovitostmi – alarmující čísla.

Proč tedy u všech všudy rosteme?! Investoři podle mého názoru předpokládají, že se krize spojená s pandemií protáhne a zvýší tím zisky právě takových firem, které mohou relativně nerušeně fungovat i v době pokračující nejistoty. A jsem opět zpátky přesně u Amazonů, Googlů, Zoomů a jim podobných.

Naopak investoři zcela zanevřeli na takové firmy, které mohou na negativním vývoji tratit, jako jsou banky, pojišťovny, energetické firmy a společnosti ze spotřebitelského sektoru. Pokud by věřili v brzké pominutí koronavirové krize, pak by se přímo hrnuly do bankovních a celkově finančních akcií, které bývají v takovém období lídry trhu. Jenže to se neděje.

Akcie ženou nahoru peníze FEDu i mašinérie Wall Street

Samozřejmě, že zásadní vliv na vývoj akciového trhu má také americká centrální banka FED, která do ekonomiky pumpuje naprosto bezprecedentní množství peněz. A stranou nestojí ani tradiční mašinerie Wall Street, která velí „nakupovat“ a slibuje vysoké budoucí zisky. Trochu vadou na kráse je to, že samotné firmy jsou samy velice opatrné při zveřejňování výhledu svých budoucích výsledků a nejčastější slovo, které v této souvislosti používají, je „nepředvídatelné“.

Hledejte nepředražené akcie

Co má dělat investor? Má-li dlouhodobější časový horizont, měl by se dívat po takových akciích, které nejsou drahé, takových není málo. Naopak by se měl spíše vyhýbat „poslední módě“ – trendy akciím, jejichž jména a raketový růst se dnes a denně skloňují v médiích. Ty jsou nyní podle různých ukazatelů evidentně předražené. Obrázek níže ukazuje poměr předpokládaných zisků na akcii a jejich ceně. Červená barva znamená obrazně zdvižený prst, že je cena akcie momentálně příliš velká.

Pozornost bych tak zaměřil právě do sektorů, o nichž již byla řeč, a kde nedá práci nají levné firmy. Draho není, možná překvapivě, ani ve zdravotnickém sektoru. Vyhýbal bych se, nebo alespoň omezil váhu indexových fondů, v nichž mají velkou váhu právě současní lídři s mimořádně vysokými poměrovými ukazateli.

Nic se pochopitelně nezkazí ani průběžnými pravidelnými investicemi do portfolia podílových fondů, protože pak si člověk nemusí tolik lámat hlavu s tím, jestli je trh zrovna na vrcholu nebo na dně, ale spoléhá na to, že dlouholetý horizont investice vyváží její případné kolísání, jako se historicky vždycky stalo. A neodpustím si na závěr ani jednu tradiční radu, nevsázejte vše na jednu kartu, ale diverzifikujte, diverzifikujte a diverzifikujte…

Václav Pech, investiční analytik společnosti Broker Trust

Sdílet s přáteli

Další témata

Související články

Dluhopisy v roce 2025: Nudná klasika, nebo investiční hvězda s novým leskem?

Když jste někde v posledních deseti letech zmínili dluhopisy, většina lidí si představila něco krajně nezáživného – asi tak mezi spořicím účtem a přednáškou z makroekonomie. Nuda, šeď a úroky,…

Než vsadíte na zlato. Plusy a minusy investování do žlutého kovu

Zlata je zase všude plno. Není divu, za poslední rok přidalo na své hodnotě téměř 50 % a stále poutá pozornost investorů a spekulantů. Napětí ve světě, nevyzpytatelnost amerického prezidenta…

Co stojí za fenomenálním úspěchem Warrena Buffetta? Je to až překvapivě jednoduché

Největší letošní událost v investicích? Ne, určitě to není celkem běžná dvacetiprocentní korekce na akciových trzích, a dokonce ani zlatá horečka, kterou jsme si prošli v posledních měsících. Z mého…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.