Obavy z nových případů COVID (Týden 27)

Byli jsme na vrcholu pesimismu ve druhé půlce března, kdy kulminovaly obavy z dopadu řádění koronaviru a indexy během jednoho měsíce ztratily na své hodnotě více jak jednu třetinu. Jsme právě svědky zrození nového býčího trhu? Nebo jsme nadále ve stavu euforie, která na trzích vládla na přelomu loňského a letošního roku, protože se hodnoty hlavních akciových indexů nebývale rychle navrátily tam, kde svoji cestu dolů zahájily? Osobně bych si vsadil spíše na druhou variantu, a to třeba i proto, že se zaangažovanost amerických domácností do akciového trhu v letošním roce prakticky nezměnila a je stále na vysoké úrovni pohybující se mezi padesáti a šedesáti procenty. Tak panika a pesimismus na dně medvědího trhu skutečně nevypadá. Nebo alespoň tak nevypadala na konci posledních dvou medvědích trhů.

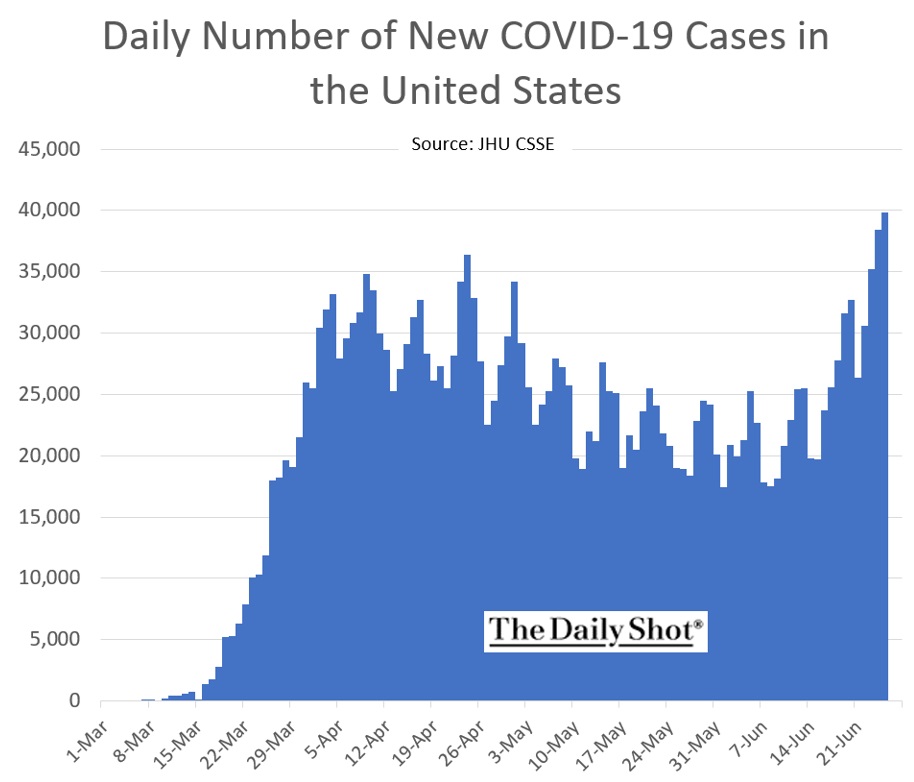

Já ovšem tak optimistický nejsem a akciové trhy v uplynulém týdnu moje obavy vesměs sdílely a zejména ve druhé polovině týdne poměrně výrazně propadly. Důvody za tímto vývojem jsou různé. Především se stává zřejmé, že pandemie COVID-19 není minulostí, jak akciové trhy v uplynulých týdnech ohlašovaly. Počet nových případů ve Spojených státech (ale i jinde) opět roste a roste rychleji, než tomu bylo na vrcholu strachu z nemoci na přelomu března a dubna.

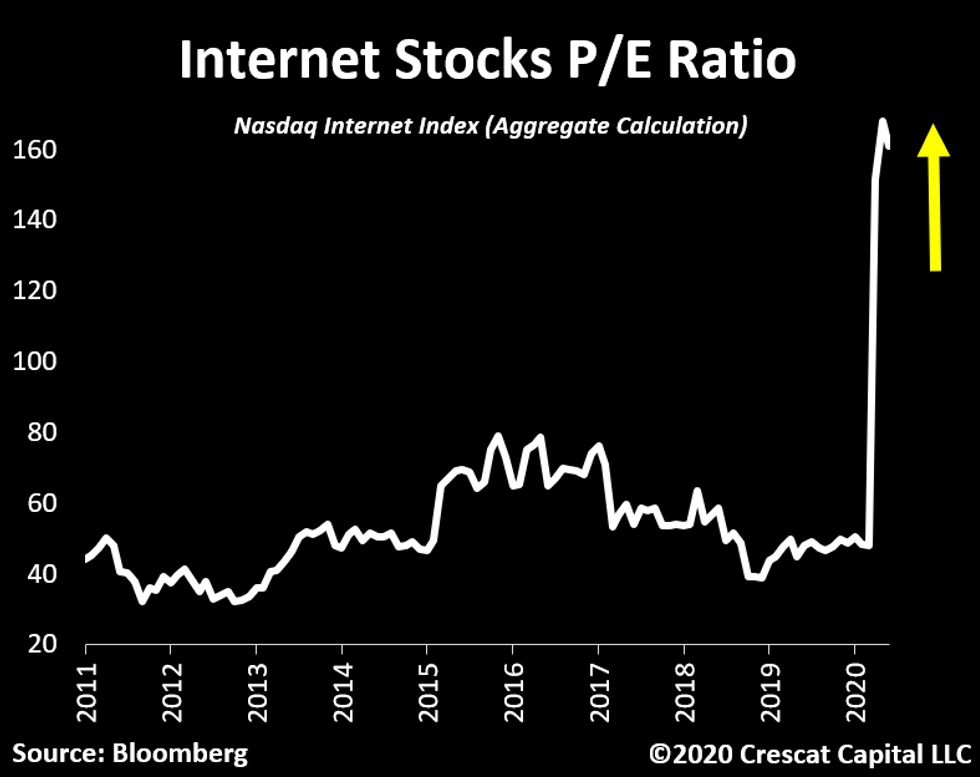

Takový vývoj vede k tomu, že některé státy, které stály na čele procesu znovuotevírání ekonomiky, šlapou opět na brzdový pedál a uvažují o opětovném zavedení karanténních opatření. Tedy o něčem, s čím trhy ve své vidině rychlého oživení ve tvaru písmene „V“ jako hlavního a jediného scénáře vůbec nepočítaly. Například Apple uzavřel minulý týden třicet dva obchodů a společnost Disney´s odložila plánované otevření Disneylandu až na polovinu července. Možné opětovné zpomalení ekonomiky by se pak jistě promítlo ve snížení očekávané ziskovosti firem a zvýšení poměrových ukazatelů ohodnocení akciového trhu. Ostatně obrázek o tom, kde se se svojí valuací světový akciový index nachází, vypovídá zcela dostatečně.

A o tom, kde se nacházejí z hlediska svého P/E (poměr ceny akcie k jejímu zisku) dnešní miláčci trhu, akcie internetových společností je asi také dobré vědět.

Z makroekonomických událostí minulého týdne zaujal zejména FED svým pátečním vystoupením. Poté, co provedl tzv. stress testy modelující připravenost bank na možné negativní scénáře vývoje ekonomiky, konstatoval, že pokud se ekonomika nezotaví předpokládaným rychlejším tempem, budou banky čelit významným ztrátám. Stejně jako naše centrální banka omezil ve třetím kvartálu výplaty dividend a zpětné odkupy akcií.

Nepříjemným překvapením byl také vyšší počet nových žádostí o podporu v nezaměstnanosti, než se původně očekávalo. Pozitivní byl naopak mírný pokles pokračujících žádostí, kde se pohybujeme pod dvaceti miliony Američanů. Připočteme-li také ty, kteří dostávají státní pomoc směřovanou na pandemii, pak se toto číslo o dalších deset milionů nafoukne.

Václav Pech, člen investičního výboru Broker Trustu

Sdílet s přáteli

Další témata

Související články

Dluhopisy v roce 2025: Nudná klasika, nebo investiční hvězda s novým leskem?

Když jste někde v posledních deseti letech zmínili dluhopisy, většina lidí si představila něco krajně nezáživného – asi tak mezi spořicím účtem a přednáškou z makroekonomie. Nuda, šeď a úroky,…

Než vsadíte na zlato. Plusy a minusy investování do žlutého kovu

Zlata je zase všude plno. Není divu, za poslední rok přidalo na své hodnotě téměř 50 % a stále poutá pozornost investorů a spekulantů. Napětí ve světě, nevyzpytatelnost amerického prezidenta…

Co stojí za fenomenálním úspěchem Warrena Buffetta? Je to až překvapivě jednoduché

Největší letošní událost v investicích? Ne, určitě to není celkem běžná dvacetiprocentní korekce na akciových trzích, a dokonce ani zlatá horečka, kterou jsme si prošli v posledních měsících. Z mého…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.