Jaké jsou zdroje tržního optimismu? (Týden 20)

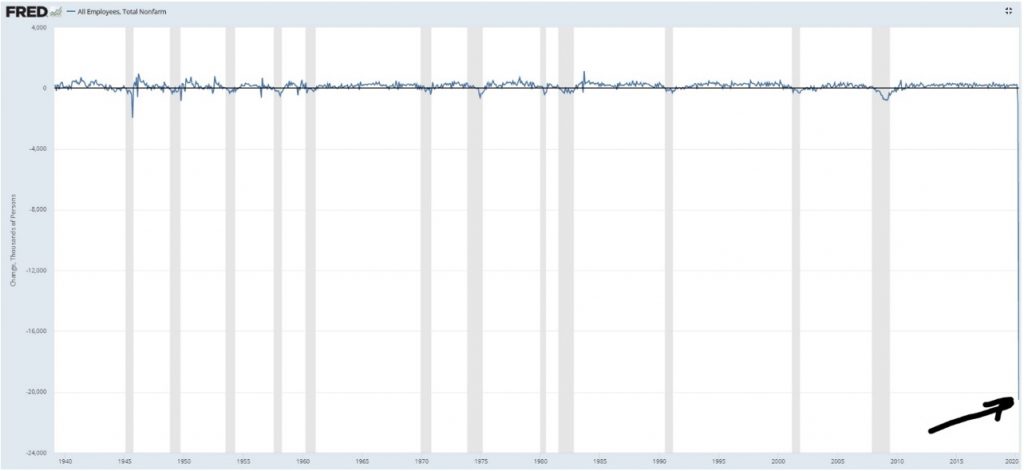

Hlavním údajem, který byl oznámen v pátek, byl počet nově vytvořených pracovních míst mimo zemědělství ve Spojených státech. Jak ukazuje šipka na grafu, ohlášená ztráta pracovních míst nemá v dlouhodobé historii žádné srovnání. Údaje z krizových let 2007-2009 jsou v jejím porovnání prakticky neviditelné. A zřejmě v interpretaci tohoto údaje nehraje příliš roli to, že zveřejněné číslo bylo mírně lepší než odhady analytiků.

Podobné je to také s mírou nezaměstnanosti, která se blíží patnácti procentům a opět budeme jen těžko hledat v historii paralely, a to i v krizových obdobích.

Zdrojem optimismu jsou tak především mírně se lepšící pohledy firem reportujících své kvartální výsledky, které si všímají mírného zlepšení ekonomického prostředí ve svém byznysu. Například hotelový řetězec Hilton hlásí růst globální obsazenosti svých hotelů a to ze třinácti procent na počátku dubna na současných jednadvacet procent, což je již třetí růst této veličiny ve třech týdnech za sebou. Hotelový byznys tak věří, že počátek dubna byl pravděpodobně pro jejich odvětví dobou, kdy si sáhl na dno. Jako faktor, který by mohl tento vývoj zvrátit, pak nejen řetězec Hilton označuje možný příchod druhé vlny. Ta je pak refrénem prakticky všech managementů firem obávajících se opětovného zpomalení až zmrazení ekonomiky. Problémem je nadále pochopitelně to, že i když jsme na rostoucí trajektorii, i tak jsou aktuální lepšící se čísla z historického srovnání mimořádně slabá a u mnohých, zejména menších společností, nemusí znamenat úrovně, na nichž jsou schopny se poprat se splácením svého dluhu. Při nízkých cenách ropy a plynu se to může týkat především energetického sektoru. O tom, že trh cítí možný negativní vliv dopadů potenciálních dluhových problémů na bankovní sektor, svědčí následující poměrový graf ukazující jak velkou podvýkonnost vykazují akcie bankovního sektoru vůči širokému indexu SP500.

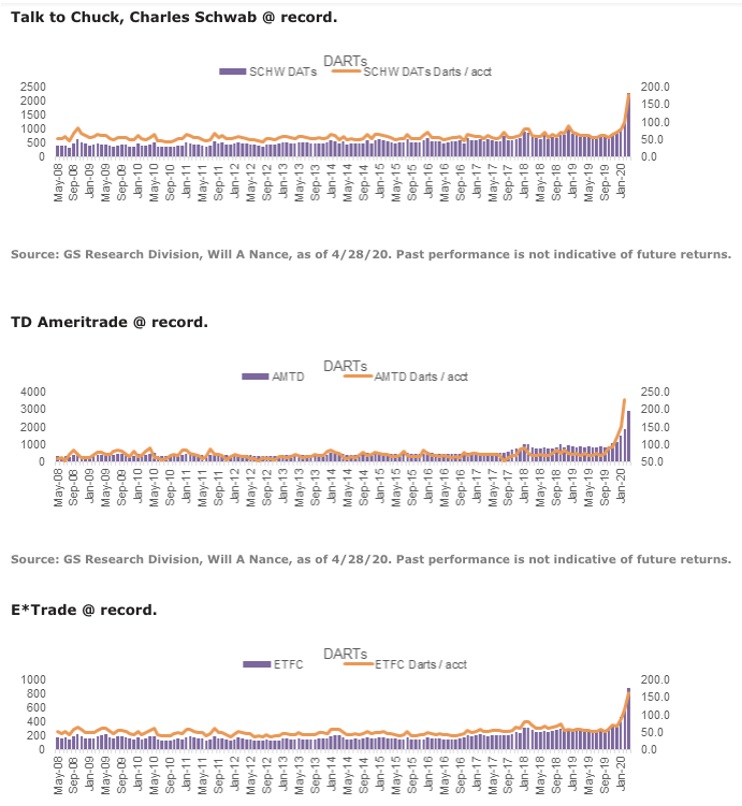

Část růstu je tedy dána mírně vylepšenými čísly uvnitř korporátní sféry, zejména v nejvíce zasažených odvětvích. Část, a to jistě nemalá, je pak dílem razantní podpůrné politiky centrálních bank vzbuzující v investorech důvěru, že je banky v krizových chvílích, které se mohou opět objevit, znovu podrží. Mimochodem, jeden můj známý, protřelý burzovní obchodník, se mě nedávno zeptal: „Člověče, proč já vlastně platím daně, když se dají peníze na centrální úrovni prostě vytisknout a ty moje tedy asi nikdo nepotřebuje?“ A část růstu trhů lze vysvětlit také tím, že se na trhu objevilo rekordní množství nový peněz přicházejících z retailových účtů, jejichž majitelé se snaží ještě urvat z propadu cen akcií poslední zbytky „masa“. Tři největší americké brokerské společnosti hlásí rekordní nárůst nově založených účtů na obchodování s cennými papíry. Američané se tedy vstupu na trh evidentně nebojí. A co na to Češi!? Cítí i našinci příležitost?

Václav Pech, člen investičního výboru Broker Trustu

Sdílet s přáteli

Další témata

Související články

Dluhopisy v roce 2025: Nudná klasika, nebo investiční hvězda s novým leskem?

Když jste někde v posledních deseti letech zmínili dluhopisy, většina lidí si představila něco krajně nezáživného – asi tak mezi spořicím účtem a přednáškou z makroekonomie. Nuda, šeď a úroky,…

Než vsadíte na zlato. Plusy a minusy investování do žlutého kovu

Zlata je zase všude plno. Není divu, za poslední rok přidalo na své hodnotě téměř 50 % a stále poutá pozornost investorů a spekulantů. Napětí ve světě, nevyzpytatelnost amerického prezidenta…

Co stojí za fenomenálním úspěchem Warrena Buffetta? Je to až překvapivě jednoduché

Největší letošní událost v investicích? Ne, určitě to není celkem běžná dvacetiprocentní korekce na akciových trzích, a dokonce ani zlatá horečka, kterou jsme si prošli v posledních měsících. Z mého…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.